こんにちは。

今回はマイクロ法人で資産運用を行う上で、

・どのくらいの運用収益を目指せばいい?

・具体的に運用するのは株? 株式投資?

・資本金はどのくらいマイクロ法人に入れればいいの?

・資産運用会社を設立する前にどんな準備をしておけばいい?

という方向けに、私が考える具体的な運用資産などについてお伝えします。

どのくらいの運用収益を目指すか?

結論から言いますと、、、だいたい79万円/年です!!

内訳として、以下で想定しています。

| 項目 | 金額 (年額) |

| 1.役員報酬 | 550,000円 |

| 2.社会保険料負担 | 140,000円 |

| 3.法人住民税 | 70,000円 |

| 4.その他諸経費 | 30,000円 |

| 合計 | 790,000円 |

それぞれの項目を詳しく見ていきましょう。

役員報酬

役員報酬の想定額は年額55万円、月額だと約4.6万円です。

この年額55万円は、給与所得控除額の最低額である55万円を意識しています。

つまり、マイクロ法人から得る自分宛ての給与については、個人として負担する所得税負担は不要になる金額です。

参考:国税庁HP No.1410 給与所得控除

なお、住民税についても、給与所得控除額の最低額は同じく55万円です。

ですので、年額55万円の給与であれば住民税負担もゼロです。

参考:東京都 個人住民税

社会保険料負担

先ほど試算した、マイクロ法人から得る給与(役員報酬)は月額4.6万円でした。

実はこの金額は、健康保険料においても最低金額の負担で済む金額なのです。

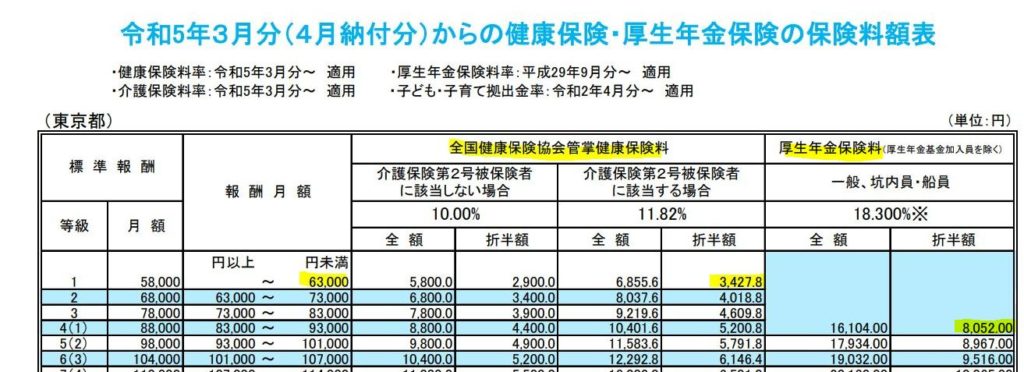

↓以下は、東京都の協会けんぽの保険料です。

マイクロ法人が負担すべき健康保険料として、介護保険料も含めた金額で試算すると、月額11,480円(=健康保険3,428円/月+厚生年金保険の8,052円)、年額は約137,760円です。

個人としても同じく年額137,600円を負担します。

法人住民税負担

こちらは、、法人が利益を出していても赤字であっても負担する必要がある金額です。

これは「均等割」といって、都道府県に2万円、市区町村に5万円を支払う必要があります。

参考:総務省HP 法人住民税

その他諸経費

こちらは、法人で利用する帳簿を記帳するソフトウェア費用や、確定申告用の税務申告ソフトウェア費用などを見込んで、5万円を仮置きしています。

これらの帳簿管理をExcelでポチポチ保存し続けるのは限界があります。

法人決算や納税管理を考えると帳簿管理ソフトを利用することが現実的です。

↓帳簿記帳ソフトウェアは、初期無料利用が可能なfreeeやマネーフォワードがオススメです。

具体的に運用する商品は、、、米国高配当ETF!

ここが一番のポイントですね。

マイクロ法人で運用すべき金融商品は、、、私は米国高配当ETFをおススメします。

米国高配当ETFとは米国の証券市場に上場しており、配当利回りが高い銘柄で構成されている投資信託です。

多くの高配当銘柄がパック詰めされた投資信託ですので、複数銘柄に分散投資することができます。

個別銘柄の株式投資のような価格変動が少ないため、マイクロ法人で継続的に収益を生む運用商品としては安定性がある点がメリットです。

もちろん、金融商品ですのでデメリットもあります。

メリット・デメリットを以下で整理しました。

| メリット | デメリット |

| 高い配当利回りが期待できる 一般的な国内上場株式の配当利回りは1~2%前後とされていますが、米国株の高配当ETFは4~5%を超えるといわれるほど、高い利回りが期待できます。 | 株価の変動によってリスクがある 米国高配当ETFは、株価の変動によってリスクがあるため注意が必要です。また、運用成績によっては元本割れする可能性もあります。 |

| 複数銘柄に分散投資することができる 米国高配当ETFは、複数の銘柄に分散投資することができます。そのため、個別株式などに比べてリスクを分散することができます。 | 配当金が減配される可能性がある 米国高配当ETFは、配当金が減配される可能性があるため注意が必要です。また、運用成績によっては元本割れする可能性もあります。 |

| 個別株式などに比べて値動きがわかりやすい 米国高配当ETFは、特定の業種や地域に偏らず、幅広い銘柄を保有しているため、市場全体の動向に左右されることが少なく、個別株式などに比べて値動きがわかりやすいというメリットもあります。 | 税金がかかる 米国高配当ETFに投資する場合、税金がかかることもあります。具体的には、分配金から源泉徴収税(15%)が差し引かれます。 |

もう一つ、米国高配当ETFをマイクロ法人で運用するメリットは、個人での外国投資では使えない「配当控除」に相当する控除が活用できる見込みがあるからです。

米国ETFからの配当金には、約28%の税金が源泉徴収の形でとられてしまいます。

この税金は、個人で米国高配当ETFを運用している場合は泣き寝入りするしかありませんが、法人の場合は利益に対して税率がかかります。

マイクロ法人を運営しようとする場合、法人利益はほぼゼロを見据えて、役員報酬額を決めると思います。法人利益がゼロだと、法人税もゼロ。でも、米国高配当ETFからの配当金には、すでに28%分の税金を払ってしまっている。

つまり、税金の還付が期待できるわけです!

これが、マイクロ法人で米国高配当ETF運用をお勧めするもう一つの理由です。

ETF購入に必要な資本額は?

高配当ETFの配当率が4%と仮置きして、マイクロ法人の年間収益目標である79万円を得ようとすると、、、購入するETFの総額は約2,000万円が必要です。。。

いやいや、2,000万円なんて準備できないよ>_<

という声が聞こえてきそうですが、、

マイクロ法人を設立する一番の目的は、個人として負担する社会保険料の圧縮です。

ですので、たとえマイクロ法人の資産運用収益が赤字であったとしても良いのです。

また、法人の赤字決算は、翌期以降10年間繰越可能ですので、徐々に投資額を増やしていけば大丈夫です。

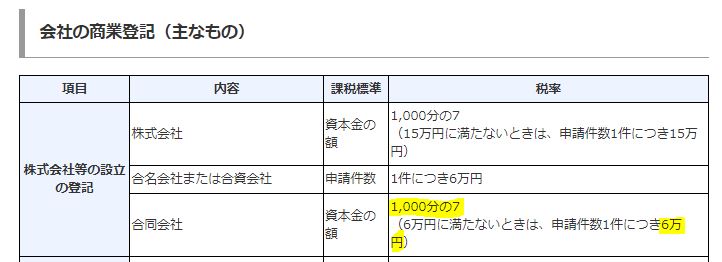

1点留意しておくべき点としては、マイクロ法人設立時の登録免許税です。

合同会社の場合、資本金の0.7%、もしくは6万円の高いほうです。

資本金2,000万円の場合、登録免許税は2,000万円×0.7%=14万円

この初期費用が掛かることを留意しておきたいと思います。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

法人設立前に準備しておいた方がいいことは?

というわけで、マイクロ法人で資産運用を行うためには、米国高配当ETFが良さそうであることをお伝えしました。

でも、米国ETFの購入経験がある方も多くはないと思います。

為替変動も意識しておく必要もあります。

そういう方には、まずは為替や米国マーケットについて勉強しておくことをお勧めします!

お金をかけて教材や本を購入する前に、まずは以下のような無料コンテンツで学んでいくと良いと思います!

コメント

コメント失礼します!

ちょうど知りたい情報で参考になりました!

ありがとうございます。